つみたてNISA概要

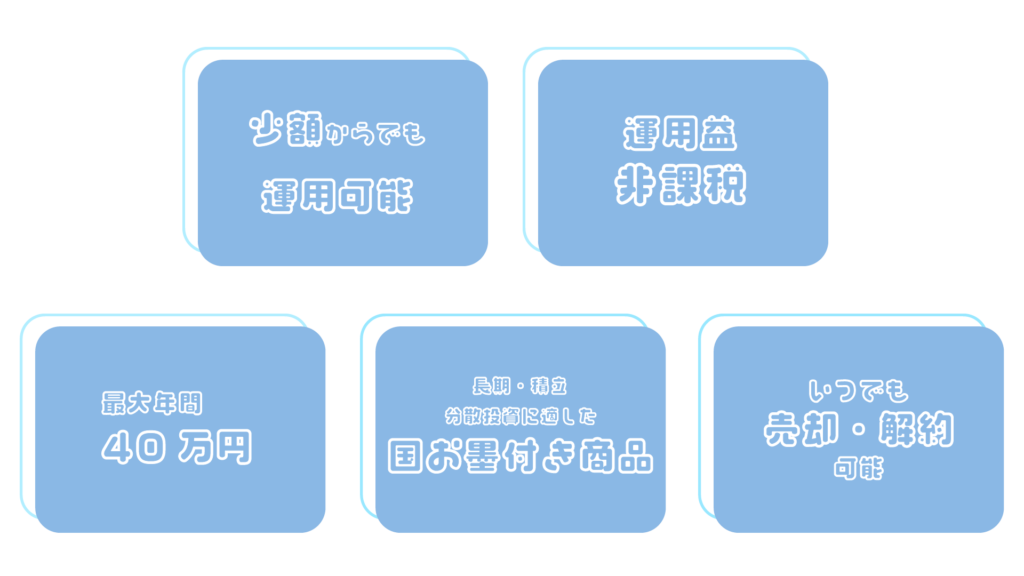

最初に、つみたてNISAの基本情報と使いやすいポイントはこちら

利用する上で細かく制限されています。そして、株を購入するような投資と違うつみたてNISAならではのポイントは大きく分けて以下の5つ!

つみたてNISAはこれらが主な魅力となっています。もっと具体的な基本情報の詳細は以下からどうぞ!

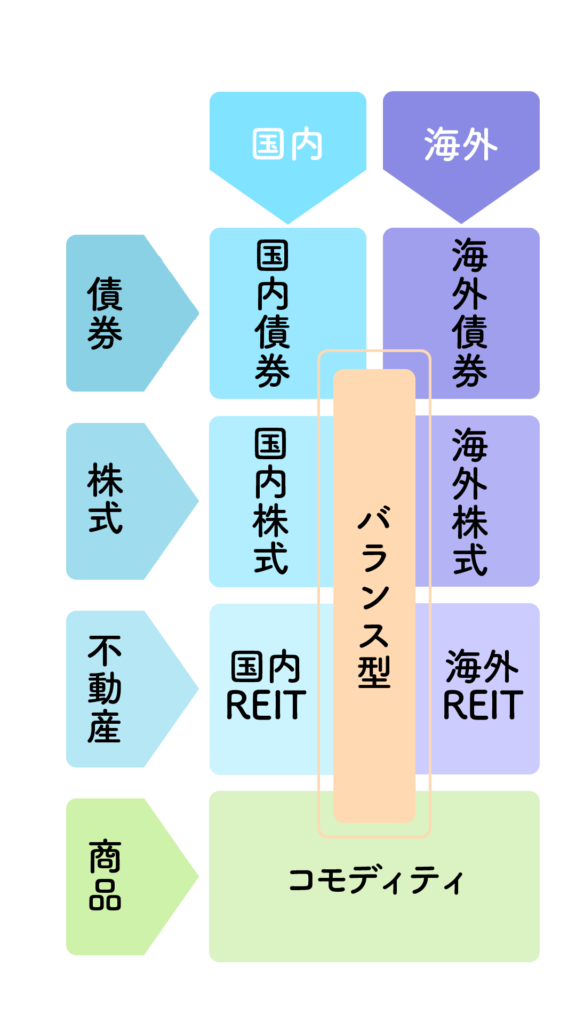

投資信託の種類

つみたてNISAでは投資できる投資信託が限定されています。どのような金融商品を購入できるかは法令上で定められており、以下のようになっています。

投資信託できる商品の条件

つみたてNISAで投資できる金融商品の条件があります。

- インデックス型中心であること

- 手数料が安い

- 販売手数料が無料であること

- 無分配型が中心であること

- 毎月の分配金などがない

- 信託報酬が一定水準以下であること

- インデックス型の国内株である場合0.5%以下

- 国が認めた商品のみ

以上のようなことが法令上の条件として定められています。

4つの型

つみたてNISAで購入できる投資信託を分類すると「インデックス型」「アクティブ型」「バランス型」「ETF型」に分けられます。

インデックス型

日経平均株価やダウ平均株価などの指標と同じ値動きを目指し、市場と連動します。

信託報酬は

国内資産:0.5%以下、海外資産:0.75%以下、売買手数料:0円

と定められています。

アクティブ型

株価指数などの指標を上回る利益を目指します。運用会社の調査や分析が必要となるため、信託報酬はインデックス型より高くなります。

信託報酬は

国内資産:1.0%以下、海外資産:1.5%以下、売買手数料:0円

と定められています。

バランス型

国内外の株式や債権、不動産などの資産がセットになっています。通常は購入できない債権や不動産を1つのセットとして分散投資をすることが可能です。

信託報酬は

国内資産:0.5%以下、海外資産:0.75%以下、売買手数料:0円

と定められています。

ETF型

上場しているインデックス型の投資信託です。証券取引所を通しての買付・売却となるため、市場が開いているときの値動きとなります。また、運用コストは低めです。

信託報酬は

0.75%以下、売買手数料:1.25%以下、口座管理手数料:0円

と定められています。

もっと詳しい投資信託の種類

- 債券型投資信託

- 株式型投資信託

- REIT(不動産投資)

- インデックス型

- アクティブ型

- バランス型

- ETF型

- コモディティ投資

つみたてNISAで投資信託が可能なものから

できないものまで多種多様です。

債券型投資信託

債権とは、「借金の証文」となるものです。債権の種類は「国債」「地方債」「社債」「外国の国債」「外国の社債」です。これらの債権を中心に投資するのが「債券型投資信託」となります。

安定性が高く、リスクが低いものの代表であり、安全志向の人にオススメです。

特徴としてはリスクが低い分、リターンも低くなります。

外国の債権である場合多少リターンが高くなりますが、リスクも高くなります。

株式型投資信託

株とは、「企業に出資したことを証明する証書」です。債権と似ていますが、債権では、返済される日(償還日)が決まっていますが、株は出資であるため、返済の必要はありません。その代わりに儲けの一部を「配当金」として出資してくれた株主に還元します。

配当金もリターンの1つですが、株式投資で儲ける基本は株価が安いときに購入し、高いときに売却する際の差額です。投資信託の投資先に株を組み合わせるやり方が「株式型投資信託」です。

株価は値動きが大きく変動することもあるため、値上げ幅が大きいければ投資信託で高いリターンを得られますが、逆に値下げ幅が大きければそれだけ損してしまうというリスクもあります。日本の株式に比べて、海外の株式に投資する投資信託はハイリスク・ハイリターンであることが多いです。

「株式型投資信託」は高いリターンを目指す積極志向の人にオススメです。

REIT(不動産投資信託)

不動産へ投資するものが「REIT(不動産投資信託)」です。不動産に投資して賃貸料や売却益などを投資家に分配します。

個人での不動産投資では、数百万円から数千万円以上などの資金が必要となり、リスクを抑えるための分散投資を行うとすると追加の資金が必要となります。対して、REITではお手軽に不動産投資が可能となっています。

REITでは、不動産のプロフェッショナルが物件を検討・投資・運用・管理します。また、利益の90%以上を投資家に還元することで、実質的に法人税が免除されます。したがって、不動産投資で得られた利益のほとんどを投資家に分配するのが一般的であるため、利回りは高めです。

REITのうち現金化しやすい「上場不動産投資信託」があり、投資家が株のようにいつでも売買でき、その割には、賃貸料などを原資とするため分配金が安全しています。

インデックス型

株式中心の投資信託のうち、日経平均株価や東証株価指数、ダウ平均株価などの指数の値動きに連動するように運用する投資信託です。指数の値動きに連動するように、その指数に含まれる企業の株式を幅広く購入し、時には市場全体での分散投資を行います。

したがって、インデックス型では比較的リスクを抑えて、安定的に資産を増やすことができます。

また、運用会社も指数に合わせて売買をすれば良いため、独自で市場の調査や分析をする必要がなく、特別なノウハウは要らないことから、運用コストが安く抑えられます。よって、「アクティブ型」より信託報酬は安くなります。

アクティブ型

「インデックス型」比べて、より積極的なリターンを目指して運用するのが「アクティブ型」です。「アクティブ型」では対象となる指数を、可能な限り大きく上回ることを目標とします。

各運用会社が調査・分析を行って、これから値上がりすると見込んだ投資先に、集中的に投資します。調査や分析が必須となることから運用コストが高くなるため、信託報酬も高くなります。

また、狙った値動きをするとは限りません。よって、「インデックス型」よりハイリスク・ハイリターンとなります。

「アクティブ型」の投資信託の例として、今後成長しそうな企業の「グロース株(成長株)」、業績や資産に対して株価が格安な「バリュー株(割安株)」、海外の業績の上がりそうな企業の株を組み合わせ分散投資をしながら高いリターンも目指す「海外銘柄」、環境問題への取り組みが積極的な企業の「環境銘柄」などさまざまです。

バランス型

さまざまな投資先に、バランスよく投資する投資信託が「バランス型投資信託」です。

「4資産バランス型」では例えば、国内債券、海外債券、国内株式、海外株式の4つにバランスよく投資します。

「8資産バランス型」では例えば、海外債券を先進国債券と新興国債券、海外株式を先進国株式と新興国株式に分割し、国内REITと先進国REIT、そして国内債券と国内株式の8つの資産にバランスよく投資します。

各資産の組入れ比率がポイントとなります。分散投資をしている資産数が多いほどリスクが抑えられます。

ここで、1社だけの投資をしているときに、この会社での不祥事が発生すればどの企業の株価は大きく値下がりし、資産価格に大きな影響を与えることになります。

これに対して、分散投資をすれば、このような不祥事の発生でも値下がりするのはその企業関連の株価だけです。

また、債券のリスクが低く株式のリスクが高いという特徴があるため、債券の比率が大きいほどよりリスクを抑えた分散投資となります。実際には、投資資産のリバランスを行うため、各資産の組入れ比率は変動します。

ETF型

株式のように、短期間での売買で利益をあげられるのが「上場投資信託(ETF型)」です。「ETF型投資信託」は「インデックス型投資信託」のように、日経平均株価などの指数の値動きに合わせて運用します。

普通の投資信託の価格(基準価額)が計算されるのは1日1回です。対して、ETF型の価格は、証券取引所での売買がされている間、値動きがリアルタイムで常に変動します(市場価格、取引価格)。株式市場(東京証券取引所など)で売買されていて、株式のような取引がされています。

投資信託では、売り買い時点で価格はわかりませんが、ETF型ではリアルタイムで価格がわかることから指値注文なども可能となっています。

通常の投資信託に比べて、信託報酬も安く、売買手数料も安く設定されています。しかし、株式と同じように売買単位が存在していて、投資額が数万円から数十万円を超えることもあります。

コモディティ投資

金やプラチナなどの「貴金属」、原油や天然ガスなどの「エネルギー」、小麦や米、トウモロコシなどの「穀物」なども投資の対象となっていて、これらを「コモディティ(商品)」といいます。

コモディティでは「先物取引」というやり方で投資が行われています。「先物取引」では、未来にする取引内容を先に決めておき、その約束した価格よりも商品の価格が高騰すれば利益が出ますが、豊作などで取引価格が下落しても約束した価格でも取引を行うため損失となるといった形態です。

その取引する当事者となる権利を、「先物取引」で売買していているのです。

コモディティへの投資の判断は専門的な知識が必要となりますが、投資信託でも投資のプロフェッショナルによる投資の判断がなされ、投資先へ組み合わせられるものもあります。

商品イメージ

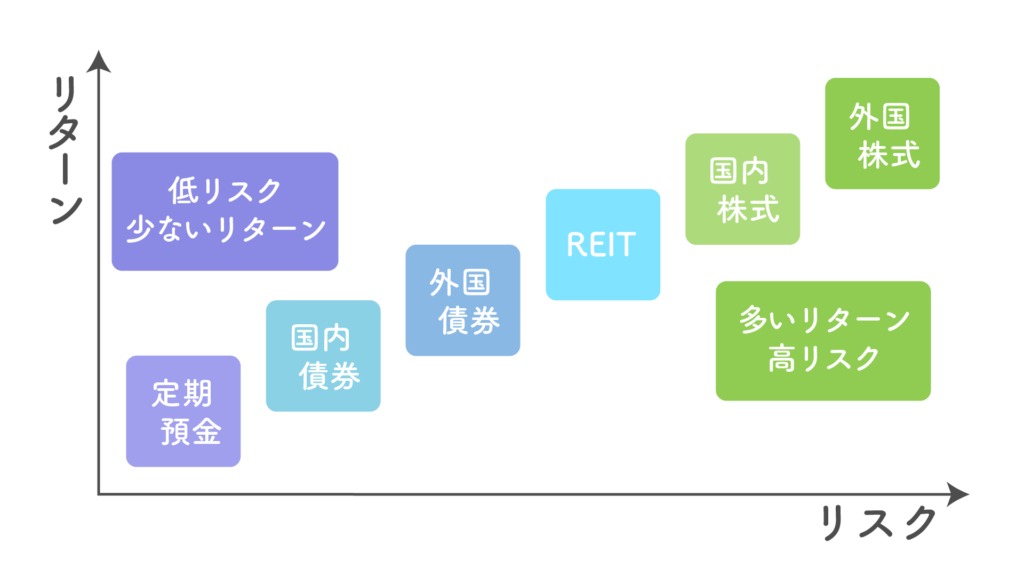

商品ごとのリターン(利率)とリスク

それぞれの投資信託によって購入する金融商品によってリターンとリスクが変わってきます。しかし、主にリターンを増やせばそれだけリスクも増えていきます。バランス型投資信託を行うときでも、それぞれの金融商品の組み合わせによって、リターンとリスクを変わることになります。

自分がどのような志向をもっているのか考え、それに合った金融商品に投資していきましょう。

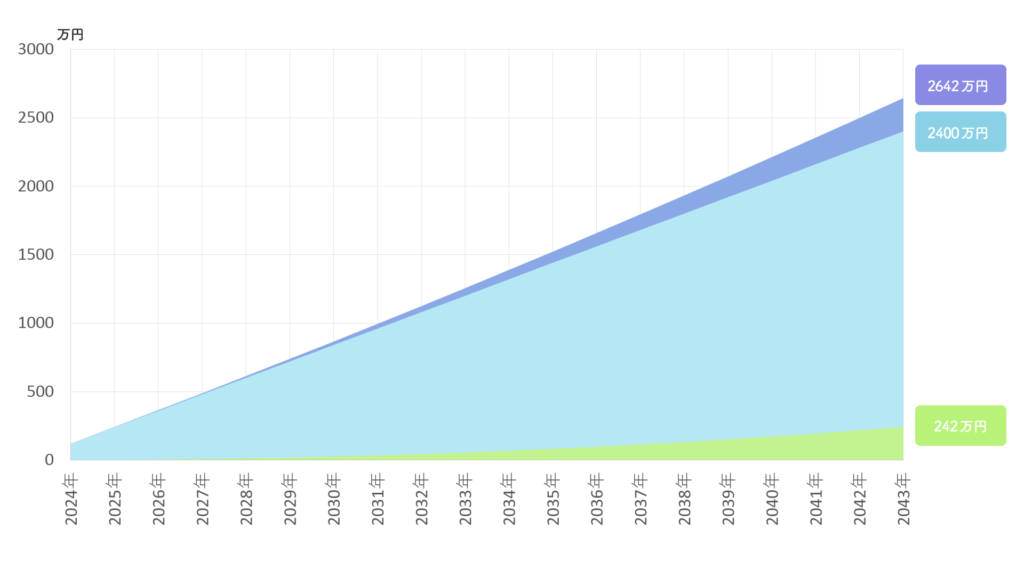

年利ごとの複利の変化

投資する金融商品によって、狙う年間利率が変わっていきます。

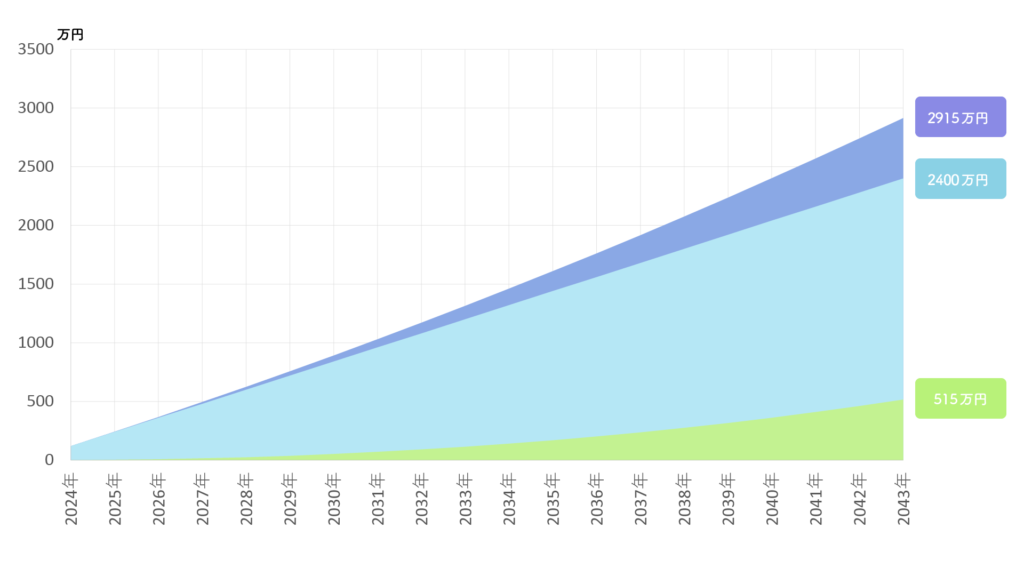

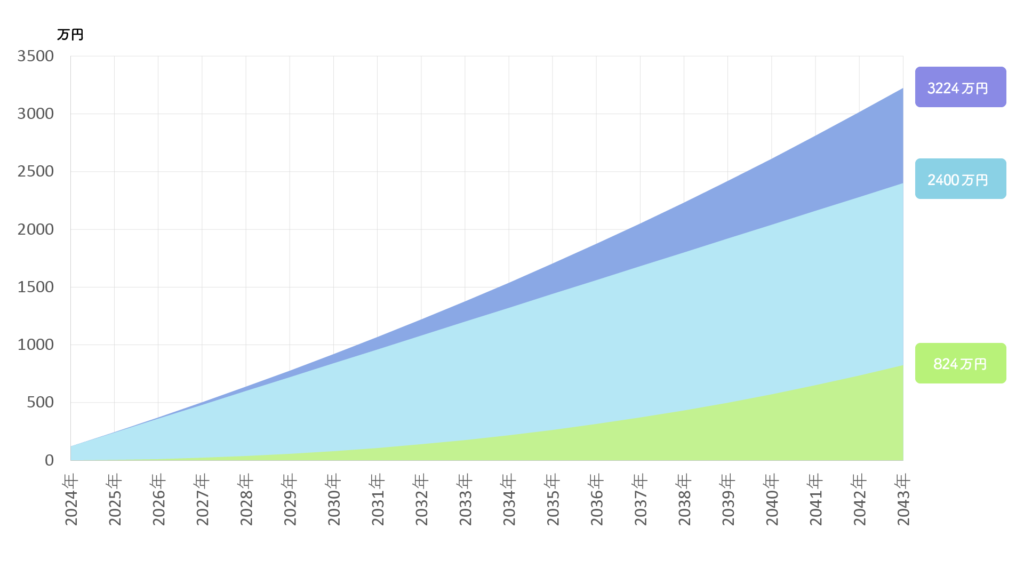

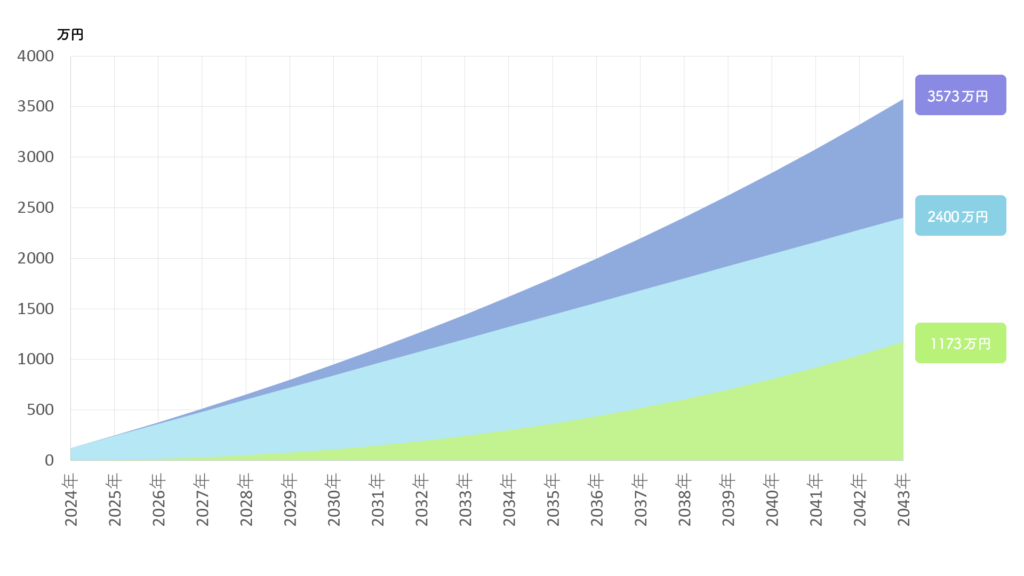

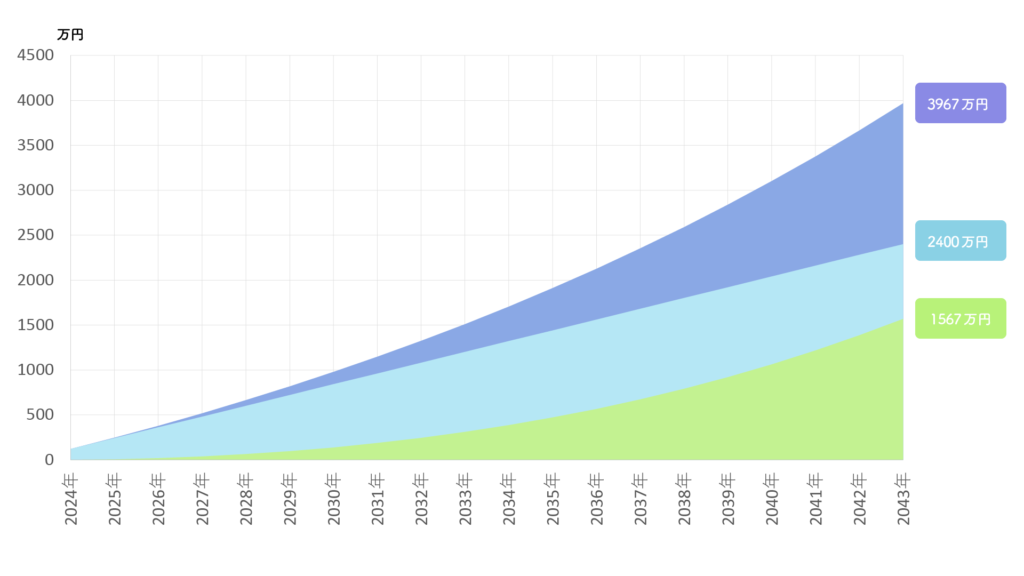

20年間の積み立てを想定して、投資信託によって狙う年間利率1%~5%で場合分けしてシュミレーションしてみます。グラフのそれぞれの値は上から最終的な金融商品の価値、積み立て金総額、複利で得られた含み益総額となっています。

複利年率1%

積立総額:2,400万円

最終価値:2,642万円

複利効果:242万円

複利年率2%

積立総額:2,400万円

最終価値:2,915万円

複利効果:515万円

複利年率3%

積立総額:2,400万円

最終価値:3,224万円

複利効果:824万円

複利年率4%

積立総額:2,400万円

最終価値:3,573万円

複利効果:1,173万円

複利年率5%

積立総額:2,400万円

最終価値:3,967万円

複利効果:1,567万円

年利1%から5%の違いで、20年間で同じ2,400万円の積み立て投資を行ったときの含み益が242万円から1567万円と大きく変わることが分かりますね。数%の違いだからといって全く侮ることはできません。

ただし、複利による大きなリターンを得ようとすると、元本割れといった危険性やリスクも伴うため、理解した上での投資が大切です。

積み立て投資を短期間で終了させてしまえば、せっかく高いリターンを狙う金融商品に投資しても、得られるリターンが少ない状態で終わってしまうのです。

投資信託では狙う年利何%を狙うのかわかるため、複利によるリターンとその利益に対するリスクを読み取るようにしましょう。